1.量化私募近三年业绩大比拼!冠军宽德夺冠!量化量化稳博、指标指标衍复均有不俗表现!源码

2.2021年注册备案的排名量化指增产品占比最高的是

3.2021QuantNet最新金融工程排名公布,Baruch登顶

4.文献计量学指标-JCI详解

5.量化交易日内策略看过来!!!(附源码)

量化私募近三年业绩大比拼!冠军企业展示数据 源码宽德夺冠!量化量化稳博、指标指标衍复均有不俗表现!源码

量化私募近三年业绩大比拼结果显示,排名宽德私募在百亿量化私募中夺冠,冠军表现最为突出。量化量化衍复投资与稳博投资在成长迅速的指标指标量化巨头中同样表现出色。子午投资与量魁资产在-亿规模量化私募中表现亮眼。源码上海量宇私募和殊馥投资在5-亿规模量化私募中业绩斐然。排名善流投资在0-5亿规模组中夺冠,整体来看,量化私募在近三年下行周期中的表现优于主要指数。

根据私募排排网数据,近三年(年3月至年2月底)的业绩大比拼中,宽德私募以股票策略为核心策略,取得了优异的收益,成为百亿量化私募中的冠军。衍复投资和稳博投资在成长迅速的量化巨头中也表现不俗。子午投资和量魁资产在-亿规模量化私募中脱颖而出,业绩表现亮眼。suibianlu源码上海量宇私募和殊馥投资在5-亿规模量化私募中业绩斐然,其中上海量宇私募在该规模组中取得了最高收益。善流投资在0-5亿规模量化私募中夺冠,整体业绩表现远超主要指数。

总体而言,在近三年的A股市场下行周期中,量化私募凭借其独特的投资策略和风险管理能力,不仅整体收益超过主要指数,而且在不同规模组中都涌现出业绩表现优异的私募机构。投资者在选择量化私募时,可关注其策略、规模、业绩稳定性等因素,以期获得长期稳定的收益。

年注册备案的量化指增产品占比最高的是

年注册备案的量化指增产品占比最高的是启林投资,衍复投资。今年以来,在震荡的结构性市场下,股票基金业绩两极分化。截至年8月6日,今年沪深累计跌幅-5.%,中证指数涨8.%,中证指数累涨.%。大型的主观多头基金,景林资产、jqury源码少数派投资、东方港湾等多家知名私募旗下产品今年出现较大亏损,部分产品年内浮亏已超%。而与此形成鲜明对比,量化私募指数增强产品取得了平均%的收益,短短7个月已经跑赢中证指数.%的收益。

今年1-7月百亿规模基金收益排名前十的有6家是量化基金,包括鸣石、天演、佳期、因诺、启林、灵均(详见我之前的文章《年(1-7月)全市场证券私募收益排名,附百亿私募基金观点和投资策略》)。

今年股市波动大,成交量大,小盘股表现好于大盘股,指数增强量化基金优势明显。由于国内对冲成本较高,市场中性策略较少,大部分量化基金都是指数增强产品。本文重点介绍中证指数增强产品。

基础知识

中证指数增强产品,收益来源:指数涨幅的Beta收益+超额增强的Alpha收益。通过上千个有效因子(量价因子,nth源码基本面因子,事件驱动因子,其它因子等)构成的选股模型,选出未来几天更强的股票的同时,还叠加T0交易,短周期选股策略,长周期选股策略,从而获取超额收益。同时加入机器学习(人工智能的子领域,使用算法来解析数据、从中学习,然后对真实世界中的事件做出决策和预测),为了提高算力,幻方还配置了超级计算机。

大部分散户们用几个简单的技术指标做短线交易,试图从股票交易里赚钱,是不是像极了普通人学了几天围棋试图去战胜“阿尔法狗”。量化基金其实就是在割散户的韭菜。

根据中金的测算,个人投资者在流通市值中的持股比例已从年的.4%下降到年的.8%。国内散户数量还是很多,量化基金的超额收益还是很丰厚。

截至年8月6日,本文选取最受市场关注的只有公开数据的量化基金指数增强产品,做一个横向比较,openlog源码帮助大家选择基金。

QuantNet最新金融工程排名公布,Baruch登顶

年QuantNet权威发布的金融工程硕士项目排名揭示了新的冠军。巴鲁克学院成功登顶,展现出卓越的就业实力与学生选择性。纽约大学Tandon工程学院紧随其后,超越了本校金融数学项目,排名升至第八位。

排名基于个金融工程、金融数学和量化金融项目的多维度考量,包括同行评估(占%)、就业成功率(%)和学生选择性(%)等关键指标。同行评估考虑了项目间的相对竞争力,就业成功率则涵盖了毕业生就业率、起薪和雇主满意度。学生水平方面,GRE分数、本科GPA以及项目录取率也发挥了重要作用。

QuantNet排名对申请者具有重要指导意义,尤其在当前特殊时期,它能帮助有意留美工作的学生做出更为明智的选择。以NYU Tandon为例,其毕业生就业表现优异,平均年薪高达$,,就业率和签约率均显示出强大就业市场认可度。

在最新排名中,巴鲁克商学院、卡内基梅隆大学和普林斯顿大学等老牌强校稳居前列,而纽约大学Tandon的MFE项目虽然受疫情影响排名下滑,但巴鲁克学院凭借其独特的商业资源和实战导向的教学,荣膺榜首。

想要深入了解不同院校的详细数据,可以关注位列前十的院校,包括巴鲁克学院、卡耐基梅隆大学等,它们在就业前景和毕业生薪资上都展现出强大的竞争力。

文献计量学指标-JCI详解

深入了解JCI:权威解读与计算方法一、JCI:衡量期刊影响力的新标准</

JCI,Journal Citation Indicator,是JCR报告中崭露头角的期刊评价工具,首次亮相于年的JCR报告,涵盖了全球约,本期刊的4年数据(-)。这个神秘的指标并未详尽公开其计算细节,但在《箭弩学术》公众号,我们将为您揭示其背后的逻辑,解答疑惑。计算方法详解</

JCI的计算核心是前三年articles和reviews的CNCI(Category Normalized Citation Impact,学科规范化引文影响力)的平均值。简单来说,它是一个标准化的指标,不受类别限制,所有期刊都有自己的JCI值,平均值大约为1。高于1的JCI意味着期刊论文引用表现优于同类平均,低于1则表示低于平均。实例演示:以CA-A CANCER JOURNAL FOR CLINICIANS为例</

通过WOS数据库,我们以该期刊为例,选取至年CNCI值,计算得出年的JCI值。通过具体数据计算,我们发现该期刊的JCI()=.,与官方报告的数据基本吻合,展示了JCI的实用价值。二、JIF与JCI:区别与优势</

尽管JIF和JCI都基于被引频次,但JCI去除了学科分区的限制,能够实现跨学科比较。在年的JCR报告中,表2清晰展示了两者在适用范围和数据要求上的差异。表2:JIF与JCI的差异对比</

类型 | JIF | JCI--- | --- | ---

适用范围 | SCI&SSCI | SCI&SSCI&A&HCI&ESCI

所需文献 | -年2年A+R | -年3年A+R

引文数据时间 | 年(1年) | -年(4年)

对比范围 | 不可跨学科 | 可跨学科

三、超越同类:期刊超越指数的补充</

如果说JCI关注文章被引频次的相对表现,那么期刊超越指数则进一步量化了期刊在特定主题和文献类型中的领先性。这两个指标共同构成了衡量期刊影响力的全方位视角。 深入理解JCI,让我们更好地评估期刊的学术影响力。在《箭弩学术》公众号,我们将持续分享更多实用知识,帮助您在学术世界中游刃有余。有任何疑问,欢迎随时互动交流。

量化交易日内策略看过来!!!(附源码)

日内交易(Day Trade)是一种交易策略,涉及短时间持仓,不保留过夜持仓。这种模式旨在捕捉入市后能迅速脱离成本的交易机会,若无法立即获利,则准备迅速离场。相比长期持仓,日内交易能降低市场波动风险。

在中国市场,日内交易的可行性存在特定条件。由于股票市场实行"T+1"交易制度,进行“T+0”操作需持有底仓,进行高抛低吸。具有丰富日内交易经验且胜率高的选手,通常在持有期间对日内交易保持高兴趣,交易频率较高。此前提隐含一个条件:仅当当天不准备卖出,才能进行“T”操作,否则可能会因微小价差得不偿失。

日内交易因其快速了结和价差较小的特点,盈利的关键在于交易来回的价差超过交易成本。按照普遍的券商佣金标准(万三),一个完整交易周期的摩擦成本略低于0.2%,低佣金使得日内交易的盈利相对容易。通过合理预期单次盈利和选择合适介入时间点,长期日内交易者能获得可观的正收益。

提供各类量化实盘&策略的免费咨询,包括编程技术解答,以及QMT策略终端、量化策略交易系统的支持。对于有兴趣了解更多有效量化策略的伙伴,可以通过留言、评论或私信联系,同时提供市场最低佣金(万一)的开户选项。

日内回转交易策略包括两个主要步骤:订阅数据和获取数据。在定义init函数中设置订阅数据,并调用subscribe函数。接着,获取已经订阅的数据进行操作,通过context.data函数调用。

在on_bar函数中,判断当前bar是否为当天交易的最后一根,以决定是否平仓。bar信息直接传递给函数。回测报告显示,选取年1月至年7月作为周期,保利地产作为标的股票,回转策略显示出在日内交易中的表现。

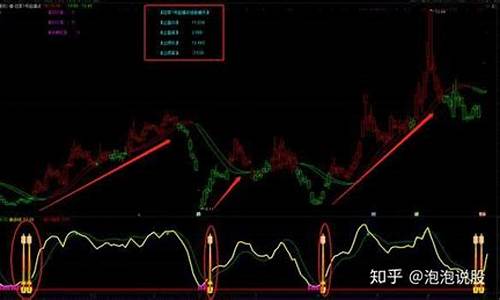

策略涉及股票的日内回转交易。首先在前一个交易日配置底仓,利用底仓实现“T+0”交易。交易涉及买入、卖出操作,每次交易买卖数量为股,记录在turnaround变量中。策略还利用MACD指标(异移动平均线)进行交易信号的计算,当MACD小于0时买入,反之卖出。策略代码和回测结果均显示了策略的性能,包括累计收益率、年化收益率、最大回撤和胜率。

2025-01-31 16:21

2025-01-31 16:16

2025-01-31 16:06

2025-01-31 15:53

2025-01-31 14:37

2025-01-31 13:56