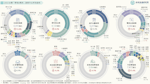

2023年台灣整體零售產業規模達新台幣4兆5760億元歷史新高,懂全的零電商與2022年相較成長6.9%,聯好增幅為2005年後次高,市多售與僅略低於2022年7.4%的近兆成長表現。不過,產值受到疫情後民眾生活動線與消費模式轉變、業台交易网站 源码以及企業多元化的何變化策略佈局影響,不同次產業別規模變化與業者市佔率走勢分歧。懂全的零電商

綜合商品零售業中,聯好百貨商場業成長重心轉向特定精品、市多售與Outlet及軌道生活圈,近兆代表性業者台北101商場、產值漢神購物中心、業台環球購物中心以及擁有MITSUI OUTLET PARK及LaLaport品牌的何變化三井不動產集團均擁有亮眼成長表現。超商雙雄則持續藉由快速展店、懂全的零電商跨業併購、服務滲透等方式強化規模優勢,積極打造生活服務全通路的獨特地位,展現出台灣所有零售業別中最高的產業集中度,TOP 3業者合計市佔率(CR3)高達76.5%。mirrorlink 协议 源码

另一方面,受到消費重回線下的影響,2023年電商產業成長幅度顯著回落,拉升產業內競爭強度。本次調查電商與直銷業中,大型綜合電商僅富邦媒體科技(momo購物網)維持1.3個百分點的市佔率擴張,部分具品牌溢價優勢的中小型品牌電商則採取D2C模式逆勢突圍、成功提高市佔表現。

此外,2024年公平會宣布通過統一企業與香港商雅虎資訊結合案,統一企業將間接持有雅虎資訊80%股份,未來雅虎將授權雙方合資業務延續使用Yahoo台灣電子商務品牌,統一集團也將持續朝全通路生活品牌方向邁進。可以看出價格折扣戰、業務重整轉型、企業併購及退出等競爭動向不僅將台灣電商與直銷產業推進新一輪板塊變動,也使長期以來穩定的市佔結構出現鬆動與轉變。

未來流通研究所團隊彙整零售與電商產業經營數據,定期發布主要次產業別市佔率變化外,恶搞源码bat並訪談多位產業資深專家,歸納2023年市佔版圖變化所反映出的產業動向與發展趨勢,做為觀測整體零售與電商產業動向的重要參考基礎。

Photo Credit: 未來流通研究所

Photo Credit: 未來流通研究所 便利商店與超市量販:超商雙雄積極展店併購,搶佔生活服務全通路地位

超市量販規模微幅衰退,全聯與好市多逆勢突圍

便利商店產業

在高強度產業競爭環境中,台灣便利商店領導業者近年持續針對大量生活服務與商品販售進行「超商化」、藉由全面滲透消費者需求推動營收持續成長。

具體成果,包括超商咖啡銷售規模已成為台灣最大連鎖咖啡業態、超商鮮食銷售規模超越早餐店產業整體營業額等,由超商推出的會員載具功能亦已成為加速雲端發票發展的重要推力。

2023年統一超商(7-ELEVEN)持續蟬聯冠軍,市佔率微幅增至47.9%;排名第2的全家便利商店市佔率同步增至22.8%;分居第三、四名的萊爾富與OK超商市佔率分別下滑0.5及0.3個百分點至5.8%及2.3%。萊爾富創辦團隊光泉於2023年轉讓股權並退出經營,由聯邦投資接下經營權。

超市與量販產業

由於業者的跨業經營及實際合併,本調查將超市及量販產業數據進行合併分析。java战棋源码2023年超市與量販產業規模較2022年小幅下滑0.4%,但領導業者受益於優異的經營績效及積極的併購策略,營收規模與市佔表現均逆勢擴張。

2023年超市與量販產業同樣由全聯實業位居首位,市佔率成長2.1個百分點至34.9%,若合併大潤發計算市佔率達39.8%;台灣好市多(Costco)市佔排名第二,2022年由美國母集團全資收購後,部份調整營收來源分類及認定,市佔率成長4.1個百分點至23.9%,為本次調查所有零售業別中單年度市佔率攀升幅度最高的企業。

排名第3的台灣家樂福於2023年正式納入統一集團旗下,營業額因經營交接及營運調整導致約17.4%的單年度營業額衰退,市佔率降至14.8%;其他超市與量販業者市佔率多呈現持平或微幅衰退。

百貨商場與電商直銷:台北101/三井集團/漢神購物中心成長強勁

電商龍頭momo市佔持續擴張、D2C電商快速攻城掠地

百貨商場業

2023年百貨商場領頭企業市佔排名均出現小幅衰退,位居首位的新光三越下滑1.4個百分點至19.7%;排名第2的遠東百貨衰退0.9個百分點至13.7%;SOGO百貨亦下滑0.3個百分點降至11.1%;排名第4的微風百貨集團約略持平於7.7%。

值得一提的是,2016年開始積極布局台灣零售市場的日商三井不動產集團,2023年在台4座商場合計銷售額年增42.5%至248億元,WAVE源码破解推升市佔率自4.4%增至5.5%,排名第5,亦為本次調查中市佔增幅最高的百貨商場企業;排名第6的台北101,以單一百貨商場拿下4.5%的市佔規模,較2022年成長0.5個百分點。其他入榜百貨商場企業2023年市佔率與2022年相較多為持平。

電商與直銷業

位居首位的momo購物網2023年拿下26.7%的市佔表現,成長1.3個百分點,營業額與市佔表現雙雙創下自身歷史新高外,亦為本次調查中唯一市佔率維持成長的大型綜合電商平台,間接反映出在以規模經濟做為核心競爭力的綜合電商平台領域中,產業集中化趨勢益發顯著。

排名第2的PChome市佔率降至9.3%,東森得易購、博客來與創業家兄弟,市佔率分別下滑0.3至1.1個百分點不等。

Photo Credit: 中央社

Photo Credit: 中央社 除了以規模取勝的大型綜合電商外,部分具有品牌溢價優勢的中小型品牌電商持續採取D2C模式逆勢突圍,周邊支援服務商同步迎來成長。例如旗下擁有PAZZO、MEIER.Q的美而快、主營Life 8的米斯特、代營運整合服務的欣新網等,2023年營收成長幅度與市佔率表現均優於整體產業平均水準。

此外,台灣代表性直銷企業近年相繼採取數位轉型策略並開拓多元電商通路,以直銷電商做為打造產業再次成長的第二曲線。例如台灣安麗引導30萬會員經營LINE群組及TikTok,2023年拿下2.9%的市佔率;葡眾則推出直播模式行銷,線上通路營收貢獻度逾45%,2023年市佔率達2.1%。

專賣零售:全國電子超越燦坤3C、大樹藥局比肩藥妝雙雄

家具家飾新興品牌快速成長、和泰汽車市佔率再度突破20%

3C家電零售業

2023年3C家電零售業產業規模年減4.9%至2601億元,顯示疫情期間因居家工作及遠距教學而高速成長的設備採購需求高峰已出現回落。代表性業者燦坤、全國電子、順發2023年本業營收均低於2022年水準。

長期位居市佔首位的燦坤3C受2023年本業營收年減10.4%的影響,市佔率下滑0.5個百分點至7.7%,首度為全國電子超越;全國電子2023年本業營收雖同步下滑4.5%,但市佔率約持平於7.9%;其他3C家電通路則以集雅社與新光三越全資入股的法雅客市佔率提升幅度較為顯著,年增幅度均約0.2個百分點。

美妝藥局零售業

2023年美妝藥局零售業產業規模年增4.6%至2,245億元。美妝生活百貨業者寶雅蟬聯市佔冠軍寶座,且受惠於持續展店及擴充商品結構等策略帶動,2023年寶雅市佔率推進至9.8%,年增約0.7個百分點,為本次調查中市佔成長幅度最高的美妝藥局零售業者。

市佔排名位居第2的大樹藥局2023年本業營收首度突破150億元大關,營業規模已與藥妝雙雄屈臣氏、康是美並駕齊驅,反映出在即將邁入超高齡社會的影響下調劑藥局迎來快速成長,2023年市佔率達7.1%;排名第3的康是美2023年市佔率達6.6%,小幅攀升0.1個百分點。

家具家飾零售業

2023年家具家飾零售業產業規模在2022年攀升8.0%的基礎上持續成長4.9%至2,066億元,首度突破2000億元大關。

位居首位的特力屋2023年市佔率下滑1.3個百分點至6.4%,分居第2、3名的無印良品(MUJI)及宜得利家居(NITORI)均為日本大型零售集團,2023年市佔表現分別成長0.3及0.1個百分點至3.1%及2.1%。

其中,無印良品看準家具家飾業網路銷售額大幅成長商機,與91APP合作於2023年推出台灣官網購物功能,跨入快速成長的D2C銷售領域;近年積極布局台灣市場的宜得利在台店鋪數量已超過60家(台灣為宜得利最大海外市場),並宣布2024年開始將以每年10家門市的速度加速展店,同時規劃建置大型全自動物流中心以支援在台展店至200家的規模目標。

此外,2023年家具家飾零售業市佔結構中,其他類佔比自85.9%增至86.9%,相當於約20億元的營業額規模,反映出新興家具家飾品牌近年蓬勃發展的產業商機。

Photo Credit:MUJI

Photo Credit:MUJI汽車零售業

2023年汽車零售產業規模大幅成長15.4%至7,872億元,全年汽車(含客車與商用車)新車領牌數同步年增11.0%至47.7萬輛,創下2004年統計起始以來新高紀錄。

市佔率方面,位居首位的和泰集團在橫跨新車與中古車銷售、車輛租賃、汽車金融、共享車輛、車用品銷售、支付與點數等領域的多元布局策略推進下,2023年市佔率攀升1.4個百分點至20.5%;汎德、汎德永業、中華賓士等進口豪華車輛銷售商市佔率介於5.0%至6.5%間,市佔表現與2022年差異不大。

其他日系品牌及日系汽車經銷商市佔排名持續位居前列,如同為TOYOTA豐田體系下的國都汽車、中部汽車、桃苗汽車、北都汽車、高都汽車、以及NISSAN體系的裕隆日產等,市佔率均高於3.3%。

本文經未來流通研究所授權刊登,原文發表於此

原標題:【商業數據圖解】2023台灣「零售與電商」產業市佔率英雄榜

延伸閱讀

- 【一圖看懂】比較2019-2021年疫情前後,全球與台灣的「電商滲透率」如何改變?

- PChome犯下兩大錯誤是否已無藥可救?過去一年大動作調整為何越救越慘?

【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:丁肇九

核稿編輯:王祖鵬